Température maximale météo

Température minimale météo

Publié le – Mis à jour le

La cotisation foncière des entreprises (CFE) est un impôt local dû par toute entreprise et personne exerçant une activité professionnelle non salariée, sauf exonération éventuelle. Un régime spécifique s’applique aux entreprises nouvelles, l’année de leur création.

La cotisation foncière des entreprises doit être réglée par les sociétés et par les entrepreneurs individuels (dont micro-entrepreneurs), y compris ceux exerçant leur activité à domicile ou chez leurs clients.

Pour être redevable de la CFE, l’activité du contribuable doit remplir les conditions suivantes :

L’activité est exercée en France

L’activité présente un caractère habituel : elle est exercée de manière répétée.

L’activité est exercée à titre professionnel : cela exclut les activités sans but lucratif et les personnes qui se limitent à la gestion de leur patrimoine privé.

L’activité est non salariée : les salariés ne sont pas concernés par la CFE

Les activités de location ou sous-location d’immeubles sont concernées par la CFE dans les conditions suivantes :

Location ou sous-location d’immeubles nus, à condition qu’elle génère un chiffre d’affaires ou des recettes brutes hors taxes d’au moins 100 000 € . En revanche, la CFE ne concerne pas la location et sous-location d’immeubles nus à usage d’habitation.

Location ou sous-location d’immeubles meublés, à condition qu’elle génère un chiffre d’affaires ou des recettes brutes hors taxes supérieur à 5 000 € . La CFE ne concerne pas la location meublée de certains logements qui font partie de la résidence principale du propriétaire.

Les contribuables peuvent être exonérés du paiement de la CFE de plein droit (automatiquement) ou de manière facultative (sur demande, avec approbation de la collectivité).

Les personnes et organismes suivants sont exonérés de CFE de plein droit et de manière permanente :

Artisans et façonniers travaillant soit pour les particuliers avec des matériaux fournis, soit pour leur compte avec des matières leur appartenant, qu’ils aient ou non une enseigne ou une boutique, lorsqu’ils utilisent uniquement le concours d’apprenti(s) âgé(s) de 20 ans maximum au début de l’apprentissage. Ils peuvent se faire aider de leur conjoint, de leur partenaire Pacs et de leurs enfants.

Chauffeurs de taxis ou d’ambulances, propriétaires ou locataires d’1 ou 2 voitures, de 7 places maximum (sans compter la place du chauffeur), qu’ils conduisent ou gèrent eux-mêmes, à condition que les 2 voitures ne soient pas en service en même temps et qu’ils respectent les tarifs réglementaires

Vendeurs à domicile indépendants (VDI), pour leur rémunération brute totale inférieure à 7 772 €

Coopératives et unions de sociétés coopératives d’artisans, sociétés coopératives et unions de sociétés coopératives de patrons bateliers, sociétés coopératives maritimes

Grands ports maritimes, ports autonomes, ports gérés par des collectivités territoriales, des établissements publics ou des sociétés d’économie mixte (à l’exception des ports de plaisance)

Certains pêcheurs, sociétés de pêche artisanale et inscrits maritimes

Exploitants agricoles, certains groupements d’employeurs et certains GIE

Certaines coopératives agricoles et leurs unions

Établissements zoologiques pour leur activité agricole (soins donnés aux animaux ainsi que les spectacles et animations pédagogiques)

Sociétés coopératives et participatives (Scop)

Établissements privés d’enseignement du premier et second degré sous contrat avec l’État et d’enseignement supérieur sous convention ou reconnus d’utilité publique

Professeurs de lettres, sciences et arts d’agrément et instituteurs primaires qui dispensent leur enseignement personnellement, soit à leur domicile ou au domicile de leurs élèves, soit dans un local dépourvu d’enseigne et ne comportant pas un aménagement spécial

Peintres, sculpteurs, graveurs et dessinateurs considérés comme artistes et ne vendant que le produit de leur art. Cela inclut les graphistes à condition que leur activité soit limitée à la création d’œuvres graphiques.

Photographes auteurs, pour leur activité relative à la réalisation de prises de vues et à la cession de leurs œuvres d’art ou de droits d’auteur

Auteurs, compositeurs, chorégraphes, traducteurs percevant des droits d’auteur, et certaines catégories d’entrepreneurs de spectacles (spectacles vivants)

Artistes lyriques et dramatiques

Activités de presse : éditeurs de publications périodiques, services de presse en ligne, diffuseurs de presse spécialiste

Sages-femmes et garde-malades (sauf s’ils relèvent de la profession d’infirmière)

Avocats qui ont suivi le cursus de formation sanctionné par le CAPA, l’exonération est limitée à 2 ans à compter du début d’activité

Médecins et auxiliaires de santé ouvrant un cabinet secondaire dans un désert médical ou dans une commune de moins de 2000 habitants

Sportifs pour la seule pratique d’un sport

Syndicats professionnels, quelle que soit leur forme juridique, et leurs unions pour leurs activités portant sur l’étude et la défense des droits et des intérêts collectifs matériels ou moraux de leurs membres ou des personnes qu’ils représentent

Organismes HLM et les propriétaires ou locataires louant ou sous-louant une partie de leur habitation personnelle de façon occasionnelle à un prix raisonnable (ou en meublé, à condition que le logement constitue la résidence principale du sous-locataire)

Exploitants de meublé de tourisme classé ou de chambre d’hôtes (sauf délibération contraire de la commune), à condition que ces locaux fassent partie de leur habitation personnelle (résidence principale ou secondaire en dehors des périodes de location) et ne constituent pas l’habitation principale ou secondaire du locataire

Entreprises pour leur activité de production de biogaz, d’électricité et de chaleur par la méthanisation

Activités à caractère social (sauf les mutuelles, leurs unions, et les institutions de prévoyance)

Entreprises créées dans un bassin urbain à dynamiser (BUD) entre le 1er janvier 2018 et le 31 décembre 2022 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés. L’exonération est limitée à 7 ans à compter de la création.

Entreprises implantées dans une zone de développement prioritaire (ZDP) entre le 1er janvier 2019 et le 31 décembre 2022 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés. L’exonération est limitée à 7 ans à compter de la création.

Collectivités territoriales, établissements publics et organismes de l’État

Les exonérations facultatives sont soumises à l’approbation des collectivités bénéficiaires de la cotisation. Ces exonérations sont généralement temporaires.

Les entreprises bénéficiant de l’exonération facultative de CFE sont les suivantes :

Entreprises implantées dans les zones suivantes :

– Zones d’aide à finalité régionale (ZAFR)

– Zones d’aide à l’investissement des petites et moyennes entreprises

– Zones de revitalisation rurale (ZRR) et zones France ruralités revitalisation (FRR)

– Zones urbaines sensibles (ZUS)

– Quartiers prioritaires de la politique de la ville (QPV)

– Zones franches urbaines de première génération

– Zones franches urbaines de seconde génération

– Zones franches urbaines-territoires entrepreneurs de troisième génération

– Zones de restructuration de la défense (ZRD)

– Bassins d’emploi à redynamiser (BER)

– Zones franches d’activités (ZFA) en Guadeloupe, en Guyane, en Martinique, à La Réunion ou à Mayotte

Entreprises situées en Corse

Médecins, auxiliaires médicaux et vétérinaires ruraux

Jeunes entreprises innovantes (JEI) et les jeunes entreprises universitaires (JEU)

Disquaires indépendants (avec pour activité principale la vente au détail de phonogrammes)

Établissements de vente de livres neufs au détail possédant le label de librairie indépendante de référence

Entreprises de spectacles vivants : théâtres nationaux, tournées théâtrales, concerts symphoniques, spectacles musicaux et variétés

Caisses de crédit municipal

Lorsque le contribuable peut prétendre à une exonération, il doit en faire la demande, selon le cas, dans la déclaration n°1447-M-SD (déclaration modificative) ou dans l’annexe n°1447-E à joindre à la déclaration n°1447-M-SD.

L’entreprise doit en plus y joindre une déclaration n°1465-SD lorsque l’exonération concerne les zones d’aide à finalité régionale, les zones d’aide à l’investissement des petites et moyennes entreprises et les zones de revitalisation rurale.

La demande doit être adressée au service des impôts des entreprises (SIE) dont elle dépend.

Par ailleurs, sur délibération des communes, les créations et les extensions d’établissement peuvent être exonérées de CFE pour une durée de 3 ans à compter de l’année qui suit celle de la création ou de la 2e année qui suit celle au cours de laquelle l’extension d’établissement est intervenue.

La création d’établissement s’entend de toute implantation nouvelle d’une entreprise dans une commune dès lors qu’elle ne s’analyse pas comme un changement d’exploitant.

L’extension d’établissement s’entend de l’augmentation nette de la base d’imposition par rapport à celle de l’année précédente multipliée par le coefficient, applicable au titre de la période de référence de la CFE, soit de mise à jour annuelle des valeurs locatives pour les locaux professionnels, soit de majoration forfaitaire annuelle pour les établissements industriels.

Pour bénéficier de cette exonération, l’entreprise doit également effectuer une déclaration n°1447-M-SD, pour chaque établissement exonéré, à adresser au service des impôts dont relève l’établissement. Elle doit être faite avant le 5 mai 2025de l’année suivant celle de l’extension d’établissement.

Les entreprises redevables de la CFE ne sont pas obligées de déclarer chaque année leurs bases d’imposition.

En revanche, une déclaration 1447-M-SD doit être effectuée par l’entreprise se trouvant dans l’une des situations suivantes :

L’entreprise demande à bénéficier d’une exonération : aménagement du territoire, entreprises de spectacles vivants ou jeune entreprise innovante, par exemple

L’entreprise souhaite signaler une modification d’éléments connus de l’administration, notamment:

Augmentation ou diminution de la surface des locaux

Variation du nombre de salariés (crédit d’impôt, réduction artisan…)

Variation d’un élément d’imposition (puissance ou nombre d’installations)

Dépassement du seuil de 100 000 € de chiffre d’affaires (pour les activités immobilières de location nue)

Cessation ou fermeture d’installation ou d’établissement

La déclaration doit être adressée au service des impôts des entreprises (SIE) dont dépend l’entreprise avant le 2e jour ouvré suivant le 1er mai (jusqu’au 5 mai 2025 pour la CFE 2026).

La CFE est calculée différemment selon que l’entreprise dispose ou non d’un local (ou terrain) pour l’exercice de son activité.

La CFE est calculée par rapport à la valeur locative des biens immobiliers soumis à la taxe foncière que l’entreprise a utilisés pour son activité professionnelle lors de l’avant-dernière année (année N-2).

Un taux variable selon la commune (où l’entreprise a son principal établissement) est appliqué à la valeur locative pour déterminer le montant de la CFE.

En revanche, si la valeur locative du local est trop faible, l’entreprise doit payer une cotisation minimum. Dans ce cas, le montant de la CFE est déterminé en fonction du chiffre d’affaires réalisé sur une période de 12 mois (au cours de l’année N-2).

Dans chaque tranche, la base minimum de CFE et le taux applicable varient selon la commune dans laquelle l’entreprise est domiciliée. Autrement dit, à chiffre d’affaires égal, 2 entreprises situées dans 2 communes différentes ne paieront pas le même montant de CFE.

|

Chiffre d’affaires réalisé en N-2 |

Base minimum de CFE due en 2024 (selon la commune) |

Base minimum de CFE due en 2025 (selon la commune) |

|---|---|---|

Entre 5 001 € et 10 000 € |

Entre 237 € et 565 € |

Entre 243 € et 579 € |

Entre 10 001 € et 32 600 € |

Entre 237 € et 1 130 € |

Entre 243 € et 1 158 € |

Entre 32 601 € et 100 000 € |

Entre 237 € et 2 374 € |

Entre 243 € et 2 433 € |

Entre 100 001 € et 250 000 € |

Entre 237 € et 3 957 € |

Entre 243 € et 4 056 € |

Entre 250 001 € et 500 000 € |

Entre 237 € et 5 652 € |

Entre 243 € et 5 793 € |

À partir de 500 001 € |

Entre 237 € et 7 349 € |

Entre 243 € et 7 533 € |

Si l’entrepreneur ne dispose d’aucun local et exerce son activité à domicile (ou chez ses clients), celui-ci est quand même redevable de la CFE. Dans ce cas, le montant de la CFE est déterminé en fonction du chiffre d’affaires réalisé sur une période de 12 mois (au cours de l’année N-2).

Dans chaque tranche, la base minimum de CFE et le taux applicable varient selon la commune dans laquelle l’entreprise est domiciliée. Autrement dit, à chiffre d’affaires égal, 2 entreprises situées dans 2 communes différentes ne paieront pas le même montant de CFE.

Le lieu de domiciliation de l’entreprise peut correspondre au lieu d’habitation de l’entrepreneur individuel ou à un autre lieu en application d’un contrat de domiciliation commerciale.

|

Chiffre d’affaires réalisé en N-2 |

Base minimum de CFE due en 2024 (selon la commune) |

Base minimum de CFE due en 2025 (selon la commune) |

|---|---|---|

Entre 5 001 € et 10 000 € |

Entre 237 € et 565 € |

Entre 243 € et 579 € |

Entre 10 001 € et 32 600 € |

Entre 237 € et 1 130 € |

Entre 243 € et 1 158 € |

Entre 32 601 € et 100 000 € |

Entre 237 € et 2 374 € |

Entre 243 € et 2 433 € |

Entre 100 001 € et 250 000 € |

Entre 237 € et 3 957 € |

Entre 243 € et 4 056 € |

Entre 250 001 € et 500 000 € |

Entre 237 € et 5 652 € |

Entre 243 € et 5 793 € |

À partir de 500 001 € |

Entre 237 € et 7 349 € |

Entre 243 € et 7 533 € |

Pour le calcul de la CFE, la valeur locative est réduite de :

30 % pour les établissements industriels

50 % pour les installations destinées à la lutte contre la pollution : les collectivités locales peuvent porter cette réduction à 100 € .

50 % pour les matériels destinés à économiser l’énergie ou à réduire le bruit : les collectivités locales peuvent porter cette réduction à 100 % .

1/3 pour les aéroports

100 % pour les installations spécifiques de manutention portuaire ou ayant fait l’objet d’une cession de droits réels à un opérateur de terminal, pour les 2 premières années au titre desquelles les biens entrent dans les bases d’imposition de cet opérateur. Le taux est ramené à 75 € , 50 % et 25 % pour chacune des 3 années suivantes.

25 % en cas d’implantation en Corse

De plus, l’entreprise redevable de la CFE bénéficie d’une réduction de sa base d’imposition (valeur locative ou chiffre d’affaires) dans les cas suivants :

Artisan (non exonéré de CFE en totalité) employant 3 salariés maximum : réduction de 75 % pour 1 salarié, 50 % pour 2 salariés et 25 % pour 3 salariés (sans compter les apprentis). Cette réduction s’applique à condition que la rémunération du travail (bénéfice, salaires versés et cotisations sociales) représente plus de 50 % du chiffre d’affaires global TTC de l’artisan.

En cas d’implantation en Corse : réduction de 25 %

Au montant de la CFE ainsi calculé s’ajoute une taxe additionnelle à la CFE. Elle est fixée à 1,12 % du montant de la CFE et encaissée au profit de CCI France et des chambres de commerce et d’industrie de région.

Certaines entreprises sont exonérées de cette taxe :

Artisans inscrits au répertoire des métiers et non portés sur la liste électorale de la chambre de commerce de leur circonscription

Coopératives agricoles et Sica

Pêcheurs et sociétés de pêche artisanales

Loueurs de meublés

Chef d’institution et maître de pension

De plus, l’entreprise doit payer des frais de gestion de la fiscalité locale équivalent à 1 % du montant de la CFE et de la taxe additionnelle.

L’entreprise redevable de la CFE reçoit un avis d’imposition dématérialisé (et non par courrier) sur son compte fiscal en ligne. Cet avis d’imposition indique le montant de la CFE et le délai pour la régler.

Les modalités de paiement varient selon le montant de CFE réglé l’année précédente par l’entreprise.

Le montant de la CFE doit être réglé au plus tard le 16 décembre 2024 (inclus).

L’entreprise a le choix entre les modes de paiement suivants :

Paiement sur internet : mode de paiement par défaut, l’entreprise procède elle-même au paiement en ligne de la cotisation. Ce mode est obligatoire pour les entreprises relevant de la DGE.

soit via le compte fiscal en ligne

soit via le compte Portailpro

Prélèvement mensuel : mode de paiement sur option, l’entreprise est prélevée de manière automatique tous les 15 du mois de janvier à octobre. Chaque prélèvement correspond au dixième du montant de la CFE. L’option est possible jusqu’au 30 juin.

Prélèvement à l’échéance : mode de paiement sur option, l’entreprise est prélevée de manière automatique à l’échéance. L’option est possible jusqu’au 30 novembre.

L’entreprise doit verser un acompte égal à 50 % de la CFE versée l’année précédente. Le montant de l’acompte est indiqué sur un avis d’acompte dématérialisé, disponible sur le compte fiscal en ligne ou le compte Portailpro de l’entreprise.

L’acompte doit être réglé entre le 31 mai et le 17 juin 2024.

Le solde restant de la CFE doit être réglé au plus tard le 16 décembre 2024 (inclus).

L’entreprise a le choix entre les modes de paiement suivants :

Paiement sur internet via le compte fiscal en ligne : mode de paiement par défaut, l’entreprise procède elle-même au paiement en ligne de la cotisation. Ce mode est obligatoire pour les entreprises relevant de la DGE.

Prélèvement mensuel : mode de paiement sur option, l’entreprise est prélevée de manière automatique tous les 15 du mois de janvier à octobre. Chaque prélèvement correspond au dixième du montant de la CFE. L’option est possible jusqu’au 15 juin.

Prélèvement à l’échéance : mode de paiement sur option, l’entreprise est prélevée de manière automatique à l’échéance. L’option est possible jusqu’au 31 mai pour l’acompte et jusqu’au 30 novembre pour le paiement du solde.

En cas de cession ou transmission de l’entreprise, le nouvel exploitant doit souscrire une déclaration 1447-C-SD (dite déclaration initiale) avant le 1er janvier de l’année suivant celle du changement. La déclaration est à adresser au service des impôts des entreprises (SIE).

Si le changement a lieu en cours d’année, l’ancien exploitant reste redevable de la CFE pour l’année entière. Le nouvel exploitant n’est alors pas imposable.

Les 2 années suivant l’année du changement, le nouvel exploitant est imposé à raison de la valeur locative des biens immobiliers dont il a disposé (pour l’exercice de son activité) au 31 décembre de sa première année d’activité.

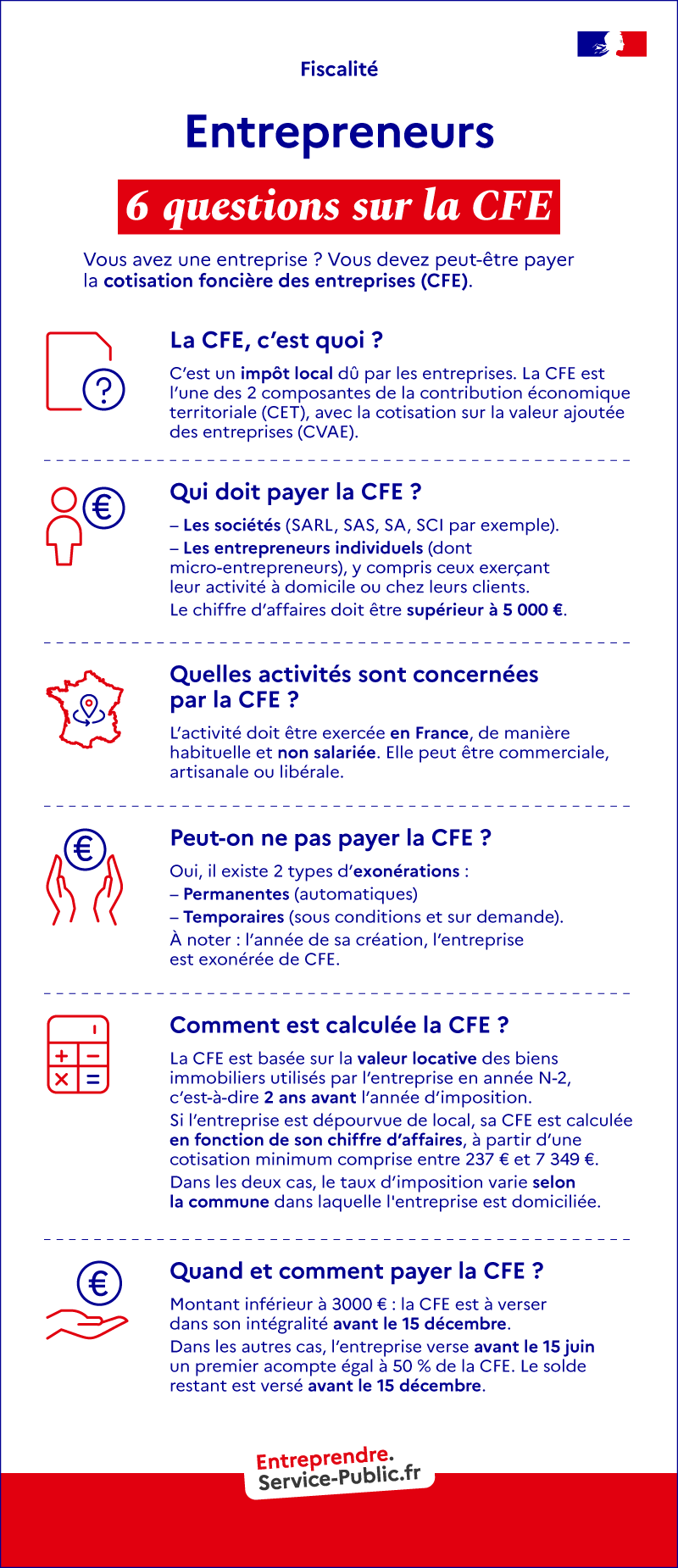

La CFE, c’est quoi ?

C’est un impôt local dû par les entreprises. La CFE est l’une des 2 composantes de la contribution économique territoriale (CET), avec la cotisation sur la valeur ajoutée des entreprises (CVAE).

Qui doit payer la CFE ?

– Les sociétés (SARL, SAS, SA, SCI par exemple).

– Les entrepreneurs individuels (dont micro-entrepreneurs), y compris ceux exerçant leur activité à domicile ou chez leurs clients.Le chiffre d’affaires doit être supérieur à 5 000 €.

Quelles activités sont concernées par la CFE ?

L’activité doit être exercée en France, de manière habituelle et non salariée. Elle peut être commerciale, artisanale ou libérale.

Peut-on ne pas payer la CFE ?

Il existe 2 types d’exonérations :

– Permanentes (automatiques)

– Temporaires (sous conditions et sur demande)

À noter : l’année de sa création, l’entreprise est exonérée de CFE.

Comment est calculée la CFE ?

La CFE est basée sur la valeur locative des biens immobiliers utilisés par l’entreprise en année N-2, c’est-à-dire 2 ans avant l’année d’imposition.

Si l’entreprise est dépourvue de local, sa CFE est calculée en fonction de son chiffre d’affaires, à partir d’une cotisation minimum comprise entre 237 € et 7 349 €.

Dans les deux cas, le taux d’imposition varie selon la commune dans laquelle l’entreprise est domiciliée.

Quand et comment payer la CFE ?

Montant inférieur à 3 000 € : la CFE est à verser dans son intégralité avant le 15 décembre.

Dans les autres cas, l’entreprise verse avant le 15 juin un premier acompte égal à 50 % de la CFE. Le solde restant est versé avant le 15 décembre.

La cotisation foncière des entreprises doit être réglée par les sociétés et par les entrepreneurs individuels (dont micro-entrepreneurs), y compris ceux exerçant leur activité à domicile ou chez leurs clients.

Pour être redevable de la CFE, l’activité du contribuable doit remplir les conditions suivantes :

L’activité est exercée en France

L’activité présente un caractère habituel : elle est exercée de manière répétée.

L’activité est exercée à titre professionnel : cela exclut les activités sans but lucratif et les personnes qui se limitent à la gestion de leur patrimoine privé.

L’activité est non salariée : les salariés ne sont pas concernés par la CFE

Les sociétés et entrepreneurs individuels doivent payer la CFE quels que soient leur statut juridique, la nature de leur activité, leur régime d’imposition et leur nationalité.

Les activités de location ou de sous-location d’immeubles nus sont concernées par la CFE lorsqu’elles génèrent un chiffre d’affaires ou des recettes brutes hors taxes d’au moins 100 000 € .

En revanche, la CFE ne concerne pas les activités de location et de sous-location d’immeubles nus à usage d’habitation. La CFE ne concerne pas non plus la location meublée de certains logements qui font partie de la résidence principale du propriétaire.

Une entreprise est exonérée de CFE l’année de sa création (uniquement jusqu’au 31 décembre de l’année en cours). Elle bénéficie également d’une réduction de sa base d’imposition l’année suivante.

L’entreprise doit en faire la demande dans sa déclaration n°1447-C-SD (dite déclaration initiale) adressée au service des impôts des entreprises (SIE) dont elle dépend.

Par la suite, l’entreprise pourra éventuellement bénéficier d’une exonération de plein droit ou facultative (avec approbation de la collectivité).

Les personnes et les organismes suivants sont exonérés de CFE de plein droit et de manière permanente :

Artisans et façonniers travaillant soit pour les particuliers avec des matériaux fournis, soit pour leur compte avec des matières leur appartenant, qu’ils aient ou non une enseigne ou une boutique, lorsqu’ils utilisent uniquement le concours d’apprenti(s) âgé(s) de 20 ans maximum au début de l’apprentissage. Ils peuvent se faire aider de leur conjoint, de leur partenaire Pacs et de leurs enfants.

Chauffeurs de taxis ou d’ambulances, propriétaires ou locataires d’1 ou 2 voitures, de 7 places maximum (sans compter la place du chauffeur), qu’ils conduisent ou gèrent eux-mêmes, à condition que les 2 voitures ne soient pas en service en même temps et qu’ils respectent les tarifs réglementaires

Vendeurs à domicile indépendants (VDI), pour leur rémunération brute totale inférieure à 7 772 €

Coopératives et unions de sociétés coopératives d’artisans, sociétés coopératives et unions de sociétés coopératives de patrons bateliers, sociétés coopératives maritimes

Grands ports maritimes, ports autonomes, ports gérés par des collectivités territoriales, des établissements publics ou des sociétés d’économie mixte (à l’exception des ports de plaisance)

Certains pêcheurs, sociétés de pêche artisanale et inscrits maritimes

Exploitants agricoles, certains groupements d’employeurs et certains GIE

Certaines coopératives agricoles et leurs unions

Sociétés coopératives et participatives (Scop)

Établissements privés d’enseignement du premier et second degré sous contrat avec l’État et d’enseignement supérieur sous convention ou reconnus d’utilité publique

Professeurs de lettres, sciences et arts d’agrément et instituteurs primaires qui dispensent leur enseignement personnellement, soit à leur domicile ou au domicile de leurs élèves, soit dans un local dépourvu d’enseigne et ne comportant pas un aménagement spécial

Peintres, sculpteurs, graveurs et dessinateurs considérés comme artistes et ne vendant que le produit de leur art

Photographes auteurs, pour leur activité relative à la réalisation de prises de vues et à la cession de leurs œuvres d’art ou de droits d’auteur

Auteurs, compositeurs, chorégraphes, traducteurs percevant des droits d’auteur, et certaines catégories d’entrepreneurs de spectacles (spectacles vivants)

Artistes lyriques et dramatiques

Activités de presse : éditeurs de publications périodiques, services de presse en ligne, diffuseurs de presse spécialiste

Sages-femmes et garde-malades (sauf s’ils relèvent de la profession d’infirmière)

Avocats qui ont suivi le cursus de formation sanctionné par le CAPA, l’exonération est limitée à 2 ans à compter du début d’activité

Médecins et auxiliaires de santé ouvrant un cabinet secondaire dans un désert médical ou dans une commune de moins de 2000 habitants

Sportifs pour la seule pratique d’un sport

Syndicats professionnels, quelle que soit leur forme juridique, et leurs unions pour leurs activités portant sur l’étude et la défense des droits et des intérêts collectifs matériels ou moraux de leurs membres ou des personnes qu’ils représentent

Organismes HLM et les propriétaires ou locataires louant ou sous-louant une partie de leur habitation personnelle de façon occasionnelle à un prix raisonnable (ou en meublé, à condition que le logement constitue la résidence principale du sous-locataire)

Exploitants de meublé de tourisme classé ou de chambre d’hôtes (sauf délibération contraire de la commune), à condition que ces locaux fassent partie de leur habitation personnelle (résidence principale ou secondaire en dehors des périodes de location) et ne constituent pas l’habitation principale ou secondaire du locataire

Entreprises pour leur activité de production de biogaz, d’électricité et de chaleur par la méthanisation

Activités à caractère social (sauf les mutuelles, leurs unions, et les institutions de prévoyance)

Entreprises créées dans un bassin urbain à dynamiser (BUD) entre le 1er janvier 2018 et le 31 décembre 2022 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés. L’exonération est limitée à 7 ans à compter de la création.

Entreprises implantées dans une zone de développement prioritaire (ZDP) entre le 1er janvier 2019 et le 31 décembre 2022 et qui sont exonérées d’impôt sur le revenu ou d’impôt sur les sociétés. L’exonération est limitée à 7 ans à compter de la création.

Collectivités territoriales, établissements publics et organismes de l’État

Les exonérations facultatives sont soumises à l’approbation des collectivités bénéficiaires de la cotisation. Ces exonérations sont généralement temporaires.

Les entreprises bénéficiant de l’exonération facultative de CFE sont les suivantes :

Entreprises implantées dans les zones suivantes :

– Zones d’aide à finalité régionale (ZAFR)

– Zones d’aide à l’investissement des petites et moyennes entreprises

– Zones de revitalisation rurale (ZRR) et zones France ruralités revitalisation (FRR)

– Zones urbaines sensibles (ZUS)

– Quartiers prioritaires de la politique de la ville (QPV)

– Zones franches urbaines de première génération

– Zones franches urbaines de seconde génération

– Zones franches urbaines-territoires entrepreneurs de troisième génération

– Zones de restructuration de la défense (ZRD)

– Bassins d’emploi à redynamiser (BER)

– Zones franches d’activités (ZFA) en Guadeloupe, en Guyane, en Martinique, à La Réunion ou à Mayotte

Entreprises situées en Corse

Médecins, auxiliaires médicaux et vétérinaires ruraux

Jeunes entreprises innovantes (JEI) et les jeunes entreprises universitaires (JEU)

Disquaires indépendants (avec pour activité principale la vente au détail de phonogrammes)

Établissements de vente de livres neufs au détail possédant le label de librairie indépendante de référence

Entreprises de spectacles vivants : théâtres nationaux, tournées théâtrales, concerts symphoniques, spectacles musicaux et variétés

Caisses de crédit municipal

Lorsque le redevable peut prétendre à une exonération de CFE, il doit en faire la demande, selon le cas, dans la déclaration n°1447-C-SD (dite déclaration initiale) ou dans l’annexe n°1447-E à joindre à la déclaration n°1447-C-SD.

L’entreprise doit en plus y joindre une déclaration n°1465-SD lorsque l’exonération concerne les zones d’aide à finalité régionale, les zones d’aide à l’investissement des petites et moyennes entreprises et les zones de revitalisation rurale.

La demande doit être adressée au service des impôts des entreprises (SIE) dont elle dépend.

Par ailleurs, sur délibération des communes, les créations et les extensions d’établissement peuvent être exonérées de CFE pour une durée de 3 ans à compter de l’année qui suit celle de la création ou de la 2e année qui suit celle au cours de laquelle l’extension d’établissement est intervenue.

La création d’établissement s’entend de toute implantation nouvelle d’une entreprise dans une commune dès lors qu’elle ne s’analyse pas comme un changement d’exploitant.

L’extension d’établissement s’entend de l’augmentation nette de la base d’imposition par rapport à celle de l’année précédente multipliée par le coefficient, applicable au titre de la période de référence de la CFE, soit de mise à jour annuelle des valeurs locatives pour les locaux professionnels, soit de majoration forfaitaire annuelle pour les établissements industriels.

Pour bénéficier de cette exonération, l’entreprise doit effectuer une déclaration n°1447-M-SD à adresser au service des impôts dont relève l’établissement. Elle doit être faite avant le 2e jour ouvré suivant le 1er mai de l’année suivant celle de l’extension d’établissement (soit le 5 mai 2025).

L’année de sa création, l’entreprise doit effectuer une déclaration 1447-C-SD (dite déclaration initiale) pour bénéficier d’une exonération totale de CFE.

La déclaration est à adresser au service des impôts des entreprises avant le 31 décembre afin que les éléments d’imposition soient établis pour l’année suivante.

Formulaire

Formulaire

Formulaire

Formulaire

Formulaire

Téléservice

Téléservice

Téléservice