Température maximale météo

Température minimale météo

Publié le – Mis à jour le

Lorsqu’une personne physique soumise à l’impôt sur le revenu (IR) perçoit des revenus d’une activité libérale, ces revenus sont des bénéfices non commerciaux (BNC). Il existe 2 régimes d’imposition qui dépendent du montant du chiffre d’affaires perçu : micro-BNC et la déclaration contrôlée.

Les bénéfices non commerciaux (BNC) correspondent aux recettes desquelles les charges suivantes ont été déduites :

Loyer des locaux professionnels

Amortissements

Loyers versés pour l’exécution d’un contrat de crédit-bail ou de location d’un véhicule

Dépenses effectuées pour la tenue de la comptabilité (ex : expert-comptable) et/ou l’adhésion à une association agréée prises en compte par un crédit d’impôt

Dépenses faites pour obtenir un diplôme ou une qualification professionnelle dans le cadre d’une insertion ou d’une reconversion professionnelle. Cela concerne les personnes qui perçoivent un revenu de la pratique d’un sport

Loyers versés pour l’exécution d’un contrat de crédit-bail ou de location d’un immeuble

Droits de mutation à titre gratuit payés par les héritiers, donataires ou légataires d’une exploitation et les intérêts payés

Sommes versées à échéance régulière pour la conception de produits de propriété intellectuelle (exemple : brevets, marques, dessins, etc.)

Les personnes qui perçoivent des bénéfices non commerciaux (BNC) sont notamment les personnes suivantes :

Entrepreneur individuel (EI) exerçant une activité libérale

Titulaires de charges et offices exerçant un profession non commerciale (avocats au Conseil d’État et à la Cour de cassation, notaires, huissiers, commissaires-priseurs, greffiers des tribunaux de commerce, etc.)

Particulier percevant des revenus de la propriété intellectuelle (par exemple droits d’auteur perçus par l’auteur ou ses héritiers)

Représentant légal d’une société imposée à l’impôt sur le revenu (par exemple, gérant d’une SARL soumise à l’IR)

Lorsque le chiffre d’affaires annuel hors taxe (CAHT), qui correspond aux bénéfices non commerciaux (BNC), est inférieur à 77 700 € , c’est le régime spécial micro-BNC (micro-entreprise) qui s’applique.

Au-delà de ce seuil, c’est le régime de la déclaration contrôlée qui s’applique.

Dans cette fiche, seul le régime de la déclaration contrôlée est abordé. Pour en savoir plus sur le régime micro-BNC (régime de la micro-entreprise), vous pouvez consulter la fiche dédiée.

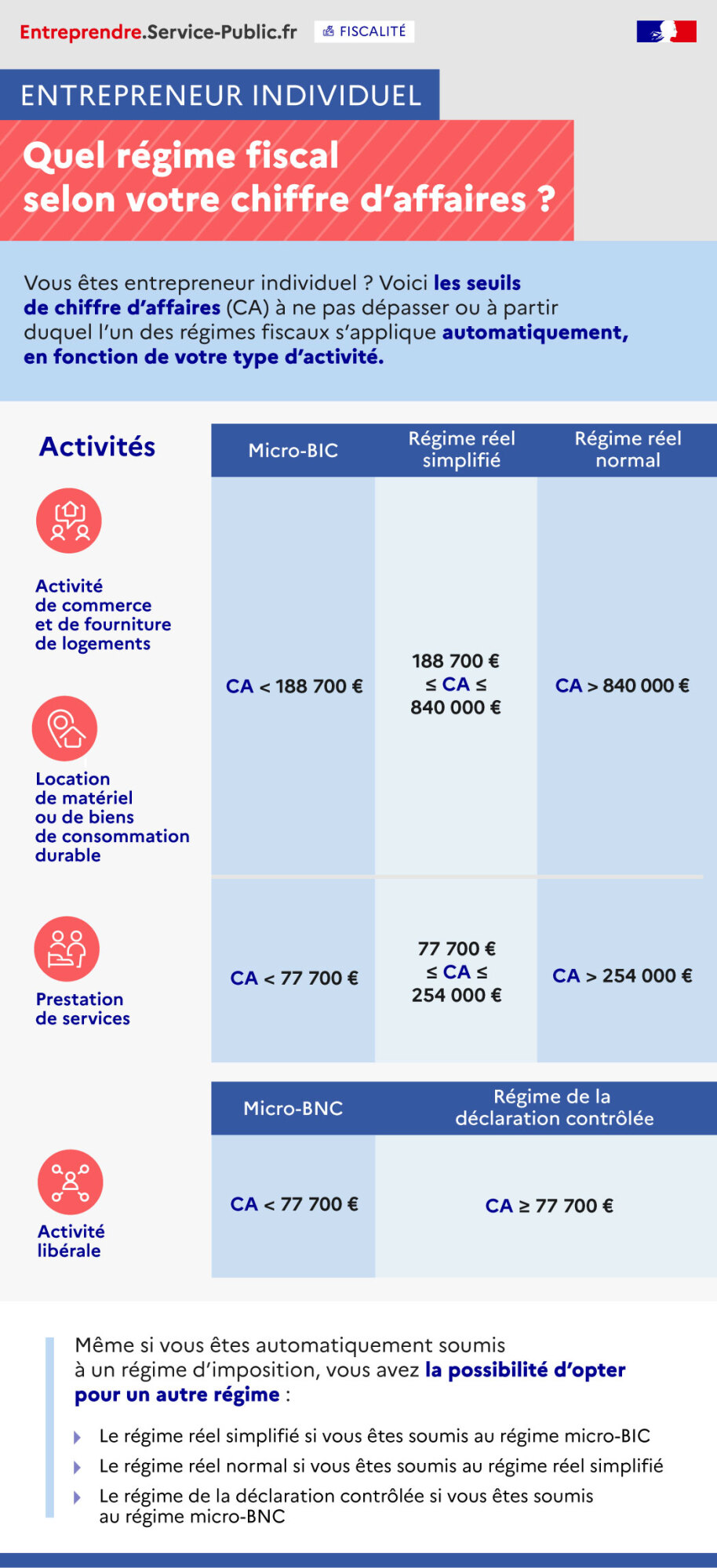

Vous êtes entrepreneur individuel ? Voici les seuils de chiffre d’affaires (CA) à ne pas dépasser ou à partir duquel l’un des régimes fiscaux s’applique automatiquement, en fonction de votre type d’activité.

Activités |

Micro-BIC |

Régime réel simplifié |

Régime réel normal |

|---|---|---|---|

Micro-BNC |

Régime de la déclaration contrôlée |

||

Activité de commerce et de fourniture de logements |

CA < 188 700€ |

188 700€ ≤ CA ≤ 840 000€ |

CA > 840 000€ |

Location de matériel ou de biens de consommation | |||

Prestation de services |

CA < 77 700€ |

77 700€ ≤ CA ≤ 254 000€ |

CA > 254 000€ |

Activité libérale |

CA < 77 700€ |

CA ≥ 77 700€ |

|

Même si vous êtes automatiquement soumis à un régime d’imposition, vous avez la possibilité d’opter pour un autre régime :

Le régime réel simplifié si vous êtes soumis au régime micro-BIC

Le régime réel normal si vous êtes soumis au régime réel simplifié

Le régime de la déclaration contrôlée si vous êtes soumis au régime micro-BNC

Les documents à envoyer lors de la déclaration de revenus dépendent de la forme de l’entreprise : entreprise individuelle ou société.

L’entrepreneur soumis au régime de la déclaration contrôlée doit envoyer les documents suivants au moment de sa déclaration de revenus :

Déclaration complémentaire des revenus n° 2042 C pro dans la rubrique « régime de la déclaration contrôlée » au moment de sa déclaration de revenus sur son compte particulier du site impôt.gouv.fr.

Déclaration de résultat des BNC n° 2035 et les annexes n° 2035 A et n° 2035 B au plus tard 15 jours après le 2e jour ouvré suivant le 1er mai. Elle doit être faite par la procédure EDI-TDFC ou sur le compte fiscal en ligne pour les professionnels (mode EFI) .

Lors de sa déclaration de revenus, l’entrepreneur individuel doit remplir un volet « social » dans lequel il indique les revenus qui servent de base au calcul de ses cotisations sociales.

Entreprendre – Actu

La société soumise au régime de la déclaration contrôlée doit envoyer les documents suivants au moment de sa déclaration de revenus :

Déclaration complémentaire des revenus n° 2042 C pro dans la rubrique « régime de la déclaration contrôlée » au moment de la déclaration de revenus du dirigeantsur son compte particulier du site impôt.gouv.fr.

Déclaration de résultat des BNC n° 2035 et les annexes n° 2035 A et n° 2035 B au plus tard 15 jours après le 2e jour ouvré suivant le 1er mai. Elle doit être faite par la procédure EDI-TDFC ou sur le compte fiscal en ligne pour les professionnels (mode EFI) .

La société doit également joindre à l’aide du formulaire n° 2035-AS-SD la liste des personnes détenant au moins 10 % de son capital. Il faut préciser les informations suivantes :

Chaque personne physique : nombre de parts ou d’actions détenues, le taux de détention, nom, prénoms, adresse, date et lieu de naissance

Chaque société : nombre de parts ou d’actions détenues, le taux de détention, la dénomination sociale, l’adresse et le SIRET

Elle doit également fournir la liste de ses filiales et de leurs participations, en précisant pour chacune d’entre elles le taux de détention et son numéro Siret.

Absence ou retard de déclaration

L’entreprise qui ne transmet pas sa déclaration de résultat reçoit une mise en demeure de l’administration fiscale. Si elle ne régularise pas sa situation dans les 30 jours, elle s’expose à une imposition d’office.

En cas de retard ou à défaut de transmission de déclaration de résultats, une majoration est appliquée. L’entreprise s’expose à l’une des sanctions suivantes selon sa situation :

Majoration de 10 % lorsque la déclaration a été déposé après mise en demeure dans le délai de 30 jours

Majoration de 40 % lorsque la déclaration n’a pas été déposé dans les 30 jours ou en cas de manquement délibéré

Majoration de 80 % en cas de manœuvres frauduleuses ou d’abus de droit

Déclaration incomplète

L’entreprise peut également être sanctionnée dans les cas suivants :

Document complémentaire à la déclaration de résultat non envoyé ou envoyé tardivement

Document complémentaire incomplet ou avec des erreurs

Insuffisance de déclaration

Refus de produire la liste des associés ou liste incomplète

Refus de produire la liste des des filiales et participations ou liste incomplète

Envoi de la déclaration par une autre voie que la voie électronique

Elle s’expose à une amende égale à 5 % des sommes omises lorsque ces documents ne sont pas produits ou lorsqu’ils contiennent des erreurs.

L’entreprise est prélevée automatiquement, au plus tard le 15 du mois, d’un acompte calculé en fonction des bénéfices déclarés au titre de l’année passée.

Pour déterminer le montant de l’impôt, le barème progressif de l’impôt sur le revenu est appliqué sur ces bénéfices.

Si l’entreprise le souhaite, ses acomptes peuvent être prélevés tous les 3 mois : au plus tard le 15 février, le 15 mai, le 15 août et le 15 novembre. Elle doit alors opter au plus tard le 1er octobre de l’année précédent celle au cours de laquelle l’option s’applique. Cette option est à formuler auprès du service des impôts des entreprises (SIE) dont elle dépend :

L’option est reconduite automatiquement.

Pour mettre fin à l’option, l’entreprise doit la dénoncer auprès du SIE au plus tard le 1er octobre de l’année précédent celle au cours de laquelle l’entreprise souhaite renoncer à l’option.

Lorsqu’une entreprise est soumise à un régime fiscal en fonction du montant de son chiffre d’affaires, elle a la possibilité d’opter pour un régime fiscal plus contraignant. Autrement dit, elle peut opter pour le régime qui s’appliquerait si elle dépassait le seuil maximal de chiffre d’affaires du régime auquel elle est soumise.

Dans le cas de bénéfices non commerciaux (BNC), seul le micro-entrepreneur a la possibilité de changer de régime d’imposition en optant pour le régime de la déclaration contrôlée.

Il doit opter pour le régime de la déclaration contrôlée au moment de sa déclaration de résultat de l’année précédant celle au cours de laquelle l’option doit s’appliquer. L’option est valable 1 an et est reconduite de manière automatique chaque année.

Pour y renoncer, il doit également dénoncer l’option au moment de sa déclaration de résultat de l’année précédant celle au cours de laquelle il ne souhaite plus bénéficier du régime de la déclaration contrôlée.

Simulateur

Téléservice

Formulaire

Formulaire

Formulaire